Rủi ro gì khi đầu tư trái phiếu doanh nghiệp bất động sản?

Hầu hết chuyên gia khẳng định trái phiếu doanh nghiệp không dành cho nhà đầu tư cá nhân, thậm chí với ngân hàng, quỹ đầu tư “cuộc chơi” này cũng tồn tại nhiều rủi ro.

>>> Nhà đầu tư như thiêu thân lao vào trái phiếu DN bất động sản

Theo số liệu từ Bộ Tài chính, năm 2018 đã có 224.000 tỷ đồng trái phiếu doanh nghiệp được phát hành, tăng 94,5% so với năm 2017. Quy mô thị trường này đến cùng năm là 474.500 tỷ đồng, tương đương 8,6% GDP.

Giá trị trái phiếu doanh nghiệp phát hành ra được Công ty Chứng khoán SSI ước tính trong 8 tháng gần nhất cũng là 117.142 tỷ đồng, và quy mô thị trường đã tăng lên 10,2% GDP.

Vì sao trái phiếu doanh nghiệp bất động sản sôi động?

Theo TS Bùi Quang Tín, nguyên nhân khiến thị trường này sôi động, đặc biệt với các doanh nghiệp bất động sản do việc tiếp cận vốn ngân hàng trở lên khó khăn.

Theo đó, ngân hàng trước giờ vẫn là trung gian tài chính cung cấp trên 70% vốn cho nền kinh tế, mà nguồn vốn này chủ yếu là vốn ngắn hạn.

Gần đây, việc tiếp cận vốn ngân hàng khó khăn do tín dụng bị kiểm soát, đặc biệt với những lĩnh vực tiềm ẩn nhiều rủi ro như bất động sản, chứng khoán.

“Các doanh nghiệp phải tìm kiếm nguồn vốn từ thị trường khác, điều này mở ra kênh tiếp cận vốn mới, đó là huy động qua thị trường trái phiếu. Đây cũng được xem là kênh cung cấp vốn trung, dài hạn tốt cho các doanh nghiệp hiện nay”, ông Tín chia sẻ.

Việc bị siết vốn tín dụng ngân hàng khiến các doanh nghiệp bất động sản

phải tìm vốn qua kênh trái phiếu. Ảnh minh họa: Quỳnh Danh

Cùng quan điểm, ông Lê Hoàng Châu, Chủ tịch Hiệp hội Bất động sản TP.HCM cũng cho rằng, việc doanh nghiệp phát hành trái phiếu là hoạt động bình thường để tìm kiếm vốn đầu tư, bao gồm cả doanh nghiệp bất động sản.

“Trong bối cảnh Ngân hàng Nhà nước thực hiện lộ trình hạn chế tín dụng vào bất động sản như hiện nay, việc các doanh nghiệp huy động vốn qua kênh trái phiếu là cần thiết”, ông Châu nói.

Vị này cũng cho biết thực tế vốn tín dụng ngân hàng vẫn là vốn rẻ nhất và chắc chắn nhất mà doanh nghiệp có thể huy động được. Tuy nhiên, việc bị hạn chế tín dụng thì các doanh nghiệp phải tìm vốn ở hướng khác và đó là lý do kênh huy động trái phiếu phát triển.

Theo tính toán của ông Châu, tỷ trọng phát hành trái phiếu của các doanh nghiệp bất động sản thời gian qua chiếm khoảng 17% tổng lượng phát hành toàn thị trường và đây chưa phải tỷ trọng để quá lo lắng.

Báo cáo của SSI cho rằng nguyên nhân khiến thị trường này sôi động có tác động từ Nghị định 163/2018 quy định về phát hành trái phiếu doanh nghiệp thay thế Nghị định 90/2011 và có hiệu lực từ ngày 1/2/2019 với nhiều điện kiện nới lỏng hơn.

“Các chính sách từ NHNN như giảm tỷ lệ vốn ngắn hạn cho vay trung dài hạn, giới hạn cho vay với 1 khách hàng không quá 15% vốn tự có, điều chỉnh hệ số rủi ro với cho vay bất động sản… đã tạo ra sự dịch chuyển của các doanh nghiệp từ kênh huy động tín dụng ngân hàng sang kênh phát hành trái phiếu”, báo cáo của SSI nêu.

Ngân hàng cũng có thể gặp rủi ro

Theo TS Bùi Quang Tín, việc trái phiếu doanh nghiệp phát triển nhanh về cả quy mô và lãi suất cao đương nhiên sẽ có rủi ro. Về nguyên tắc, lãi suất càng cao thì rủi ro càng lớn.

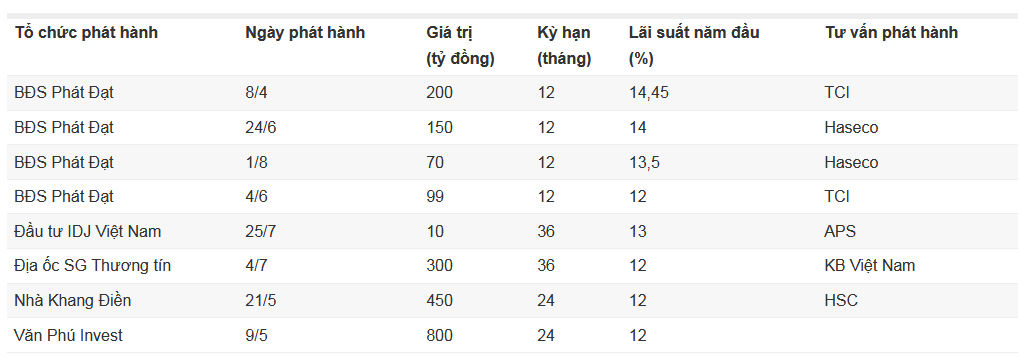

Vị chuyên gia cho rằng hiện quy mô thị trường này vẫn còn nhỏ, vì vậy, một số đợt phát hành với lãi suất 12-14,5%/năm chưa tác động nhiều đến hoạt động huy động vốn của các nhà băng.

Tuy nhiên, định hướng của NHNN là tăng trưởng tín dụng thấp, đặc biệt siết tín dụng vào các lĩnh vực như bất động sản có thể dẫn đến khả năng các doanh nghiệp tăng cường phát hành trái phiếu để huy động vốn. Lúc đó, nguồn vốn huy động của hệ thống ngân hàng sẽ chịu ảnh hưởng nhất định.

Một số đợt phát hành trái phiếu có lãi suất cao nhất từ đầu năm theo số liệu của SSI:

“Về phía các doanh nghiệp, việc phát hành trái phiếu với lãi suất 12-14,5%/năm thì tỷ suất sinh lời phải đạt trên 20% mới cân đối được. Trong khi đây là tỷ lệ không dễ đạt được trong thời kỳ thị trường tăng trưởng chậm”, ông Tín nhận định.

Ông Châu thì cho biết mức lãi suất 12-14,5%/năm mà một số doanh nghiệp bất động sản đưa ra không phải quá cao so với nguồn vốn vay ngân hàng hiện cũng là 10-11%.

Ngoài ra, vay vốn qua ngân hàng các doanh nghiệp cũng phải có tài sản thế chấp và chịu điều kiện cũng như hệ số rủi ro khi vay rất cao.

Theo ông Châu, rủi ro của thị trường này là doanh nghiệp huy động vốn để sử dụng cho dự án nhưng dự án không triển khai được theo đúng tiến độ. Còn nếu doanh nghiệp huy động vốn mà dự án được triển khai đúng kế hoạch, mọi thứ hoạt động trơn tru thì không có rủi ro phát sinh.

“Nếu dự án làm đúng tiến độ thì nguồn cung hiện nay không đáp ứng đủ nhu cầu của thị trường, trừ một vài trường hợp cá biệt. Vấn đề ở đây là sử dụng nguồn vốn đó vào mục đích gì và yêu cầu doanh nghiệp phải kiểm soát chuyện đó, dùng vốn đúng mục đích là điều kiện bắt buộc”, ông Châu nhấn mạnh.

Ông Châu cũng cho biết hiện nay có một vài quan điểm cho rằng ngân hàng mua trái phiếu doanh nghiệp bất động sản là để cấp tín dụng như một hình thức “lách luật” khi trần dư nợ bị khống chế. Tuy nhiên, điều này không chính xác.

Theo đó, luật Tổ chức tín dụng quy định dư nợ tín dụng bao gồm cả trái phiếu. Nếu ngân hàng mua trái phiếu doanh nghiệp thì phải tính trong dư nợ tín dụng.

TS Nguyễn Trí Hiếu cũng cho hay thực tế trên nguyên tắc nếu ngân hàng mua trái phiếu doanh nghiệp thì phải cộng vào dư nợ cho vay theo quy định của NHNN.

Tuy nhiên, vị này cho rằng các ngân hàng có thể “xào nấu” sổ sách để bỏ các khoản này qua bên tài sản đầu tư. Và nếu là tài sản đầu tư thì không phải là tín dụng.

“Nhất là với những ngân hàng mua trái phiếu thật dài và tuyên bố không phải mua đi để bán lại mà mua để đầu tư thì được hạch toán qua tài sản đầu tư và sẽ lách được trần tín dụng”, ông Hiếu nói.

“Sân chơi” không dành cho cá nhân

Các chuyên gia đều nhấn mạnh trái phiếu doanh nghiệp phát triển nhưng đây chưa phải là “sân chơi” của nhà đầu tư cá nhân.

Ông Châu cho biết, thị trường trái phiếu doanh nghiệp thời gian qua có một điều đáng ngại là đến 7% nhà đầu tư cá nhân tham gia.

“Sân chơi trái phiếu doanh nghiệp không dành cho những người tay ngang mà dành cho những nhà đầu tư có kiến thức, kỹ năng có năng lực đánh giá được hiệu quả hoat động của doanh nghiệp, đánh giá được tính khả thi của dự án mà doanh nghiệp đưa ra để làm nền tảng phát hành”, vị chuyên gia nói.

Theo đó, thị trường này là “sân chơi” của các quỹ đầu tư, các ngân hàng, tổ chức chứ không phải cá nhân như đang diễn ra 8 tháng từ đầu năm.

Cùng quan điểm, ông Tín cũng cho rằng cách tiếp cận thông tin về doanh nghiệp vẫn gặp rất nhiều khó khăn. Vì vậy, nhà đầu tư muốn mua trái phiếu, đặc biệt của các công ty bất động sản cần chú ý các yếu tố như độ minh bạch của báo cáo tài chính, tính pháp lý của dự án, độ hợp lý trong vấn đề định giá…

Hiện nay, đa phần trái phiếu doanh nghiệp được phát hành theo hình thức riêng lẻ, chỉ khoảng 3-5% phát hành đại chúng. Trái chủ phổ biến là các ngân hàng, công ty chứng khoán, quỹ đầu tư, công ty bảo hiểm.

“Nhóm này có bộ phận phân tích tốt nên độ rủi ro vẫn chưa lớn. Nhưng nếu nhà đầu tư cá nhân tham gia việc thẩm định hồ sơ phát hành trái phiếu của doanh nghiệp là điều vô cùng khó khăn”, ông Tín cho hay.

(Theo Zing)

- Quý khách tham khảo thêm các chuyên mục khác của X HOME:

![[Infographic] 6 sai lầm người đi thuê nhà thường mắc phải](http://xhome.one/data/source/content/thumbnail_news_bds/20191128110131-b430.jpg)

CHIA SẺ & BÌNH LUẬN

Tweet